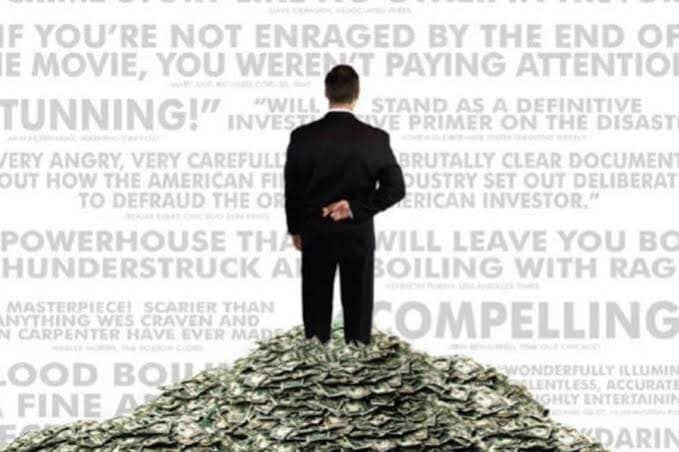

Inside Job é um documentário disponível na Netflix acerca da crise no sistema financeiro que afetou a economia global de 2008. Dirigido por Charles H. Ferguson, o filme é descrito como sendo sobre “a corrupção sistêmica dos Estados Unidos pela indústria de serviços financeiros e as consequências da corrupção sistêmica”.

O documentário começa examinando como a Islândia estava altamente desregulada em 2000 e a privatização de seus bancos. Quando o Lehman Brothers foi à falência e o AIG entrou em colapso, a Islândia e o resto do mundo entraram em uma recessão global.

Em cinco partes, o roteiro explora como as mudanças no ambiente político e as práticas bancárias ajudaram a criar a crise financeira.

Foi exibido no Festival de Cannes de 2010 em maio, ganhou o Oscar de melhor documentário de 2011 e contou com entrevistas de George Soros, Barney Frank, Lee Hsien Loong, Christine Lagarde, Eliot Spitzer, Dominique Strauss-Kahn, entre outros.

Sinopse

Parte I: Como chegamos aqui

A indústria financeira americana estava regulada de 1940 a 1980, seguida de um longo período de desregulação. No fim da década de 1980, a crise de empréstimo e da economia custou aos contribuintes cerca de 124 bilhões de dólares. Nos finais da década de 1990, o setor financeiro se consolidou em algumas firmas gigantes. Em 2001, a bolha pontocom explodiu porque os bancos de investimento promoveram companhias de Internet, que sabiam que faliriam, resultando em 5000 bilhões de dólares em perdas de investidores. Nos anos 90, os derivativos se tornaram populares na indústria e aumentaram a instabilidade. Esforços em regular derivativos foram contrariados pelo Commodity Futures Modernization Act of 2000, apoiado por vários funcionários-chave. Nos anos 2000, a indústria foi dominada por cinco bancos de investimento: (o Goldman Sachs, o Morgan Stanley, o Lehman Brothers, o Merrill Lynch e o Bear Stearns), dois conglomerados financeiros (o Citigroup, o JPMorgan Chase), três companhias de seguro securitizadas (AIG, MBIA, AMBAC) e as três grandes agências de classificação de risco de crédito: (Moody’s, Standard & Poors e Fitch).

Os bancos de investimento empacotaram hipotecas com outros empréstimos e débitos em obrigações de dívida colateralizada (CDOs), que eles venderam aos investidores. As agências de classificação deram a muitos CDOs classificações AAA. Os empréstimos subprime levaram ao empréstimo predatório. Foram dados empréstimos a muitos proprietários de residência, cujos eles nunca poderiam saldar.

Parte II: A Bolha (2001-2007)

Durante o boom da habitação, a proporção de dinheiro pedida emprestada por um banco de investimento versus os próprios ativos do banco alcançaram níveis sem precedentes. A permuta padrão de créditos (CDS), era aparentada à uma política securitária. Os especuladores poderiam comprar CDSs para apostar contra CDOs que não possuíam. Numerosos CDOs foram apoiados por hipotecas subprime. O Goldman-Sachs vendem mais ações do que valem. Venderam os 3000 milhões de dólares de CDOs na primeira metade de 2006. O Goldman também apostou contra os CDOs de baixo valor, dizendo aos investidores que eram de alta qualidade. As três maiores agências de classificação contribuíram para o problema. Os instrumentos de classificação subiram direto de um mero punhado em 2000 para mais que 4.000 em 2006.

Parte III: A Crise

O mercado para CDO colapsou e bancos de investimento foram deixados com centenas de milhares de milhões de dólares em empréstimos, os CDOs e o estado real que eles não poderiam se desfazer. A Grande Recessão começou em novembro de 2007 e em março de 2008 o Bear Stearns ficou sem dinheiro em espécie. Em setembro, o governo federal assumiu o Fannie Mae e o Freddie Mac, que tinham estado à beira do colapso. Dois dias mais tarde, o Lehman Brothers colapsou. Todas estas entidades tinham classificações AA ou AAA dias antes de serem socorridas. Merrill Lynch, na extremidade do colapso, foi adquirido pelo Bank of America. Henry Paulson e Timothy Geithner decidiram que o Lehman deveria entrar em falência, o que resultou em um colapso do mercado de notas promissórias. Em 17 de setembro, o insolvente AIG foi assumido pelo governo. No dia seguinte, Paulson e o presidente do Fed, Ben Bernanke, pediram ao Congresso US$ 700 bilhões para socorrer os bancos. O sistema financeiro global se tornou paralisado. Em 3 de outubro de 2008, o presidente Bush assinou o Troubled Asset Relief Program, mas os mercados de ações globais continuaram a despencar. Demissões e embargos continuaram com o desemprego crescendo a 10% nos EUA e na União Europeia. Por volta de dezembro de 2008, a GM e a Chrysler também enfrentaram a falência. Os embargos nos EUA atingiram níveis sem precedentes.

Parte IV: Responsabilidade

Os altos executivos das companhias insolventes se afastaram com suas fortunas pessoais intactas. Os executivos tinham escolhido a dedo seu quadro de diretores, que entregava bilhões em bônus após o socorro do governo. Os maiores bancos cresceram em força e duplicaram os esforços anti-reforma. Os economistas acadêmicos tinham defendido por décadas a desregulação e ajudaram a moldar a política dos EUA. Eles ainda se opuseram à reforma depois da crise de 2008. Algumas das firmas de consultoria envolvidas foram a Analysis Group, a Charles River Associates, a Compass Lexecon, e o Grupo Consultivo de Economia e Direito (LECG). Muitos destes economistas tinham conflitos de interesse, coletando dinheiro como consultores de companhias e de outros grupos envolvidos na crise financeira.[2]

Parte V: Onde estamos agora

Dezenas de milhares de trabalhadores de fábrica dos EUA estão demitidos. As novas reformas financeiras da administração Obama foram fracas e não havia nenhuma regulação importante sobre as práticas de agências de classificação, lobistas e compensação executiva. Geithner se tornou Secretário do Tesouro. Feldstein, Tyson e Summers também foram altos conselheiros econômicos de Obama. Bernanke foi reconduzido à presidência do Fed. As nações europeias impuseram regras limitantes na compensação bancária, mas os EUA resistiram a estas.

*Dados Wikipedia